En tiempos de baja actividad económica, es normal que los consumidores reduzcan el gasto. En este artículo, exploraremos la naturaleza del Sector de Consumo Defensivo y discutiremos aspectos importantes que pueden guiar la formulación de una estrategia defensiva para tu cartera de inversión.

Qué es el sector de Consumo Defensivo

El Sector de Consumo Defensivo, también conocido como Sector Defensivo o “Consumer Defensive” en inglés, comprende industrias que ofrecen bienes y servicios que las personas continúan consumiendo incluso durante épocas económicas difíciles. Esto se debe a que satisfacen necesidades básicas que no se ven fácilmente afectadas por las fluctuaciones económicas

Debido a esta estabilidad frente a los vaivenes económicos, las acciones de empresas del Sector Defensivo suelen ser atractivas para los inversores que buscan estabilidad. Sin embargo, ten en cuenta que estas acciones raramente experimentan un crecimiento rápido en comparación con acciones de otros sectores.

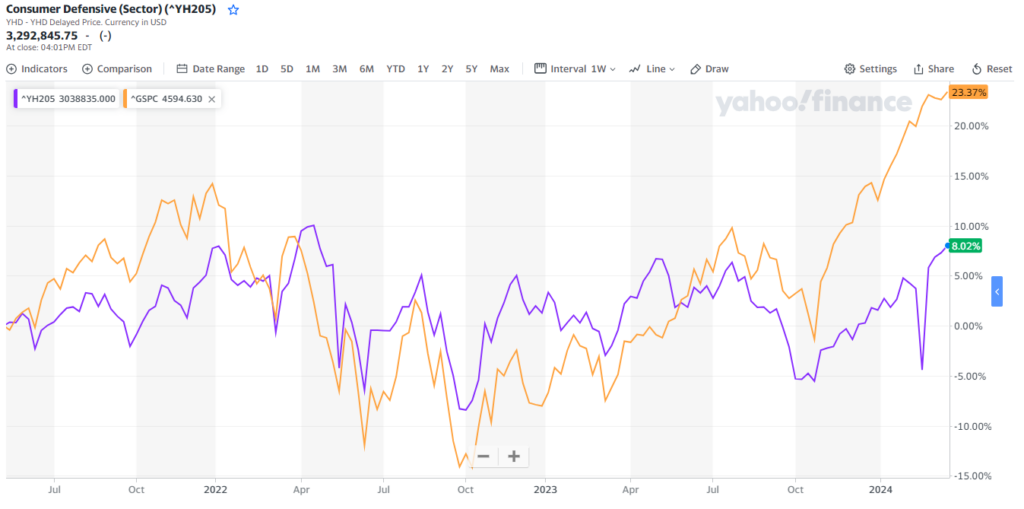

En la siguiente imagen se muestra la comparación de los últimos dos años del Sector de Consumo Defensivo (en morado) y el S&P500 (en naranja). Durante un retroceso del S&P500 a principios de 2022, el Sector de Consumo Defensivo tuvo un mejor desempeño. Sin embargo, cuando el S&P500 se recuperó a partir de octubre de 2022, el Sector de Consumo Defensivo mostró un rendimiento inferior.

El Sector Defensivo y el valor del Beta histórico

El término “beta” se refiere a una medida de la volatilidad relativa de una acción en comparación con el mercado en su conjunto. Es decir, el valor de beta se calcula mediante la regresión de los rendimientos de una acción con respecto a los rendimientos del mercado de referencia, que suele ser un índice amplio como el S&P 500.

La beta resultante proporciona una medida de la sensibilidad de la acción a los movimientos generales del mercado. Una beta de 1 indica que la acción tiende a moverse en línea con el mercado. Si es superior a 1, indica que la acción es más volátil que el mercado. Pero si es inferior a 1, indica que es menos volátil que el mercado.

Índice de Bienes de Consumo Básico Vs S&P500

Para ilustrar esta relación, el siguiente ejemplo compara en dos movimientos de tendencia al índice de Bienes de consumo básico (S5CONS) en color azul, con el S&P500 (SPX) en naranja. El índice S5CONS incluye empresas productos escenciales del consumo básico y es parte del sector defensivo.

En el primer movimiento, SPX tuvo un rendimiento de -24%, mientras que el S5CONS obtuvo un -13%. El segundo movimiento fue un período alcista, donde el SPX obtuvo un 42% de rendimiento, mientras que el S5CONS obtuvo +16%.

En cada movimiento de tendecia de bajada el S5CONS bajó menos que el SPX (beta menor que 1), y cada movimiento de tendencia alcista el S5CONS subió menos que el SPX (beta menor que 1).

Los inversores utilizan la beta para evaluar el riesgo sistemático de una acción y ajustar su cartera en consecuencia. Por ejemplo, una acción con una beta alta puede ser considerada más arriesgada en un mercado volátil. En cambio, una acción con una beta baja puede ser vista como menos arriesgada y más adecuada para inversores conservadores.

Este comportamiento respecto al mercado es el que hace de esperar que el Sector Defensivo tenga buenos resultados ante una una recesión o un mercado bajista. Pero también es muy probable que tenga un desempeño menor en un mercado alcista.

Los dividendos de las acciones del Sector Defensivo suelen ser bastante confiables y tener crecimientos constantes a pesar de estas circunstancias. De cualquier forma, es importante tener en cuenta que la beta es solo una medida de riesgo y no captura todos los aspectos del rendimiento de una acción.

Industrias dentro del Sector de Consumo Defensivo

La mayoría de las empresas del Sector Defensivo, son compañías conglomeradas que poseen una amplia línea de productos y servicios. Estas cualidades las hacen ideales para satisfacer las necesidades de una gran variedad de personas. La industria de los alimentos, bebidas, productos de higiene personal y del hogar, el tabaco y el alcohol, servicios de salud, agua, electricidad, son algunos de los cuales se consideran defensivos.

La mayoría de las empresas del Sector Defensivo son conglomerados con una amplia variedad de productos y servicios. Estos son ideales para satisfacer las necesidades de diferentes personas.

Ahora, veamos qué industrias son consideradas defensivas. La siguiente tabla muestra la clasificación de Industrias dentro del Sector Defensivo y las tres Compañías con más alta capitalización que pagan dividendos.

| Tiendas de Descuento | Walmart (WMT) Costco (COST) Target (TGT) |

| Productos para el Hogar y Personales | Procter & Gamble (PG) Colgate-Palmolive (CL) Kimberly-Clark (KMB) |

| Bebidas – No Alcohólicas | Coca Cola (KO) Pepsi (PEP) Keurig Dr Pepper(KDP) |

| Alimentos envasados | Kraft Heinz (KHC) General Mills (GIS) McCormick (MKC) |

| Tabaco | Philip Morris (PM) Altria Group (MO) Vector Group (VGR) |

| Confitería | Mondelez (MDLZ) Hershey (HSY) Tootsie Roll (TR) |

| Bebidas – Bodegas y Destilerías | Constellation Brands (STZ) Brown-Forman (BF-B) MGP Ingredients (MGPI) |

| Productos Agrícolas | Archer-Daniels-Midland (AMD) Tyson Foods (TSN) Fresh Del Monte (FDP) |

| Distribución de Alimentos | Sysco (SYY) The Andersons (ANDE) SpartanNash (SPTN) |

| Tiendas de Comestibles | Kroger (KR) Albertsons (ACI) Krispy Kreme (DNUT) |

| Servicios de Educación y Capacitación | Graham Holdings (GHC) Strategic Education (STRA) Coursera (COUR) |

| Bebidas – Cervecerías | Molson Coors (TAB) |

Conclusión

En conclusión, algunos inversores luchan por encontrar el momento perfecto para comprar o vender este tipo de acciones. Comprar cuando ya ha sido muy tarde o vender bajo la frustración de un bajo desempeño puede guiar a un bajo rendimiento del portafolio.

La diversificación es clave para construir una cartera robusta. Incluir acciones del sector defensivo puede proporcionar una base sólida, ofreciendo estabilidad y resistencia durante tiempos volátiles. Aunque ningún sector está exento de riesgos, comprender el papel fundamental del sector defensivo puede ser un paso inteligente hacia una estrategia de inversión más equilibrada y resistente.

Si te gustó este artículo, probablemente te interese la siguiente publicación. Se describe el sector de consumo discrecional, las compañías dentro del sector, y su desempeño comparado con el S&P500. Lo que debes saber del sector de consumo discrecional.